дивидендная политика

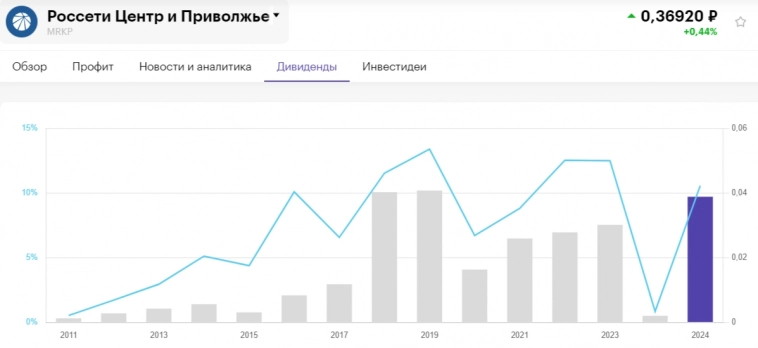

Россети Центр — ожидаемая дивидендная выплата. Спекулянты успели среагировать после рекомендации по дивидендам Россети Центр и Приволжье.

- 16 мая 2024, 15:09

- |

🔋 Совет директоров Россети Центр рекомендовал дивиденды за 2023 г. в размере 0,06621₽ на акцию (див. доходность — 10,9%). Дата закрытия реестра — 4 июля 2024 г.

Акции обвалились ещё 8 мая после рекомендации дивидендов своего собрата Россети ЦП (0,03883₽ на акцию, сейчас див. доходность — 10,8%, с момента рекомендации акции снизились на 9,4%), на сегодняшний день обвал от 8 мая составил 7,5% и это меньше, чем у собрата (див. доходность уже лучше). Акционеры должны были учитывать див. политику компании и её годовой отчёт за 2023 г. по МСФО:

⚡️ За 2022 г. акционерам досталось 1,91₽ млрд дивидендов, это около 39% от чистой прибыли того года. Куда пропали остальные 11%? Можно понять из общего собрания: инвестиции в развитие — 2,6₽ млрд.

⚡️ Согласно див. политике компании, на выплату направляется 50% от ЧП (определяемой из отчётностей РСБУ и МСФО, какая максимальная). При этом ЧП может корректироваться на обязательные отчисления, инвестиции из ЧП, погашение убытков прошлых лет.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

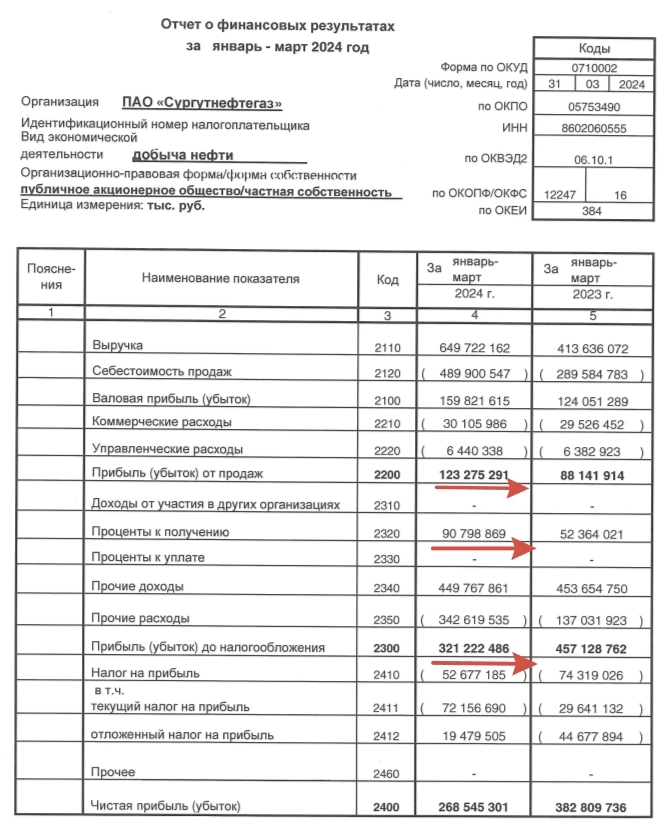

Сургутнефтегаз не подвёл с дивидендами, всё в рамках прогноза, но что дальше?

- 16 мая 2024, 10:58

- |

⛽️Совет директоров Сургутнефтегаза рекомендовал дивиденды по итогам 2023 г. в размере 0,85₽ на обыкновенную акцию и 12,29₽ на привилегированную акцию, в принципе данный дивиденд читался после годового отчёта по РСБУ. Дата закрытия реестра — 18 июля 2024 г. Див. доходность по текущим ценам составляет: по обыкновенным 2,5%, по привилегированным 16,9%.

Напомню вам, что согласно уставу, компания платит дивиденды по привилегированным акциям в размере не менее 10% от чистой прибыли. При этом выплаты на одну такую бумагу не могут быть меньше дивидендов на обыкновенные акции. При расчётах на привилегированные акции идёт 7,1% от чистой прибыли, базой для выплат является чистая прибыль по РСБУ. Вот он расчёт: доля привилегированных акций в уставном капитале СНГ равна 17,73% = 7,7 млрд префов (35,725 млрд обычек + 7,7 млрд префов), значит, доля чистой прибыли на префы будет равна 10% х 17,73% / 25% = 7,1% чистой прибыли исходя из правила, что на префы должно приходиться 10% чистой прибыли при доле префов в уставном капитале равной 25% (так как префов в уставном капитале меньше, соответственно, и выплата от чистой прибыли будет ниже).

( Читать дальше )

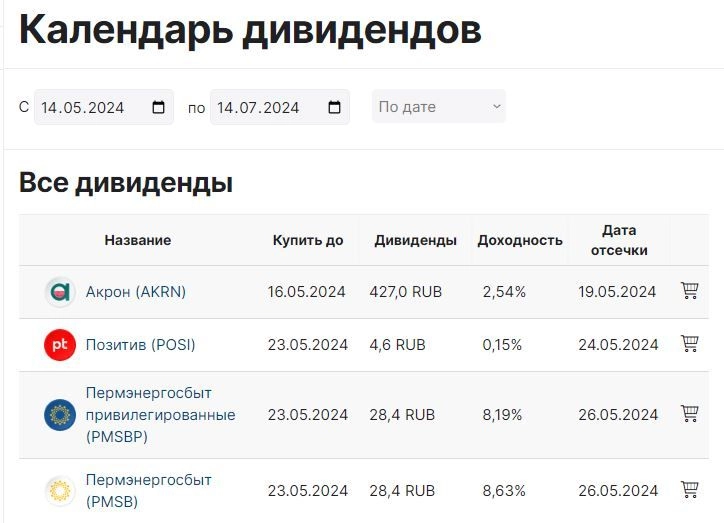

Итоги годового общего собрания акционеров Positive Technologies

- 15 мая 2024, 18:09

- |

✅ Друзья, вчера завершилось голосование по вопросам повестки годового общего собрания акционеров

Делимся итогами с вами:

Акционеры утвердили выплату второй части дивидендов за 2023 год в размере 3,425 млрд рублей, или 51,89 рубля на акцию. С учетом выплаченной в апреле первой части дивидендов, суммарно акционеры получат 6,547 млрд рублей, или 99,19 рубля на акцию.

Список лиц, имеющих право на получение второй части дивидендов, будет составлен по состоянию на конец операционного дня 24 мая 2024 года. Выплату планируем произвести до конца мая.

Напомним, что в апреле мы уже выплатили акционерам 3,122 млрд рублей, или 47,3 рубля на акцию. Таким образом, суммарно в апреле и мае на дивиденды компания направила 75% от управленческой чистой прибыли (NIC) за 2023 год.

Акционеры также утвердили новую редакцию устава компании и приняли решения по обязательным процедурным вопросам, связанным с избранием членов Совета директоров и утверждением аудитора на 2024 год.

👀 С решениями общего собрания акционеров можно ознакомиться на нашем сайте.

( Читать дальше )

Аэрофлот представил операционные результаты за апрель 2024 г., есть ли перспективы?

- 15 мая 2024, 14:00

- |

Ключевые результаты Группы Аэрофлот в апреле 2024 г.:

✈️ Объём перевозок увеличился на 21,7% по сравнению с апрелем 2023 г. и составил 4,1 млн пассажиров.

✈️ На внутренних линиях перевезено 3,1 млн пассажиров, на 13,7% больше, чем в апреле 2023 г.

✈️ На международных линиях перевозки выросли на 56,4%, до 992,4 тыс. пассажиров.

✈️ Пассажирооборот увеличился на 29,9%, предельный пассажирооборот – на 26,2%.

✈️ Процент занятости пассажирских кресел составил 89,3%, увеличившись на 2,6 п.п. год к году; на внутренних линиях показатель вырос на 1,0 п.п. и достиг 90,5%.

На таких результатах акции компании стрельнули в этот же день на +3,5%, учитывая, что до этого за 2 месяца рост тела составил +35%. Достойна ли компания таких высот, судите сами:

✈️ Группе не выжить без поддержки государства, поэтому доля в 73,8% находится на счетах ФНБ. С учётом помощи государства, В июле 2022г., в результате доп. эмиссии было размещено 1,5 млрд обыкновенных акций, собственный капитал компании продолжает оставаться в отрицательной зоне и составляет -85,5₽ млрд против -91,4₽ млрд в 2022 г.

( Читать дальше )

2024 год может стать рекордным по выплатам дивидендов. Хотя, не обойдется без разочарований

- 15 мая 2024, 11:02

- |

Дивидендный сезон в самом разгаре, и некоторые «фишки» предлагают двузначную доходность. Акционеры ждут от компаний триллионы рублей дивидендов. Однако есть и повод для разочарования. Уже несколько компаний рекомендовали акционерам не распределять прибыль за 2023 год на выплаты дивидендов.

Объем выплат может стать рекордным

Весной и летом дивиденды компаний на МосБирже могут превысить 3 трлн рублей, а всего за 2024 год акционерам будет выплачено 4,8 трлн рублей, прогнозируют аналитики SberCIB Investment Research. Это рекордный объем выплат, более 5% от которого могут быть реинвестированы в рынок, что поддержит индекс МосБиржи во 2-3 кварталах текущего года. Больше всего дивидендов аналитики ожидают от нефтегазового сектора — около 1,4 трлн рублей. Однако максимальный объем выплат генерирует «Сбербанк» — 752 млрд рублей. И «Сбер», и нефтегазовые компании имеют наибольший вес в базе расчета индекса МосБиржи, поэтому в начале второго полугодия рублевый индикатор имеет все шансы на рост.

( Читать дальше )

Сбер отчитался за апрель 2024 г., сокращение расходов на резервы помогло выйти на +130 млрд по прибыли и улучшить результаты прошлого года

- 15 мая 2024, 09:01

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за апрель 2024 г. В апреле банк заработал 131,1₽ млрд чистой прибыли, результат вновь выше прошлого года, но в этом месяце помогло то, что эмитент отчислил меньшую сумму на резервы — 26,1₽ млрд (в прошлом году при ставке 7,5% на резервы ушло 64,9₽ млрд), напомню вам, что месяцем ранее ЧП помог нормализовавшийся налог (если бы налогообложение осталось на уровне марта 2023г., то прибыль составила ~80₽ млрд). Стоит отметить, что банк продолжает генерировать чистый кэш, переходя ежемесячно рубеж в 100₽ млрд, при этом превосходя результаты прошлого года, во многом за счёт кредитования. Частным клиентам в апреле было выдано 565₽ млрд (-5,8% г/г) кредитов, более половины которых пришлось на потреб. кредитование:

💬 Портфель жилищных кредитов вырос на 0,7% за месяц (в марте 0,2%), с начала года на 1,3% и составил 10,3₽ трлн. Этот месяц преподнёс сюрпризы в виде ускорения ипотечного кредитования. Всё больше просачивается информации, что семейную ипотеку хотят привязать к количеству детей, а льготную сделать ещё более адресной.

( Читать дальше )

Допэмиссия М.Видео, есть ли перспективы у группы после размещения?

- 14 мая 2024, 09:01

- |

СД М.Видео-Эльдорадо одобрил увеличение уставного капитала, если вы следили за судьбой данного эмитента, то, наверное, не удивлены данному решению. Для меня это тоже не стало каким-то сюрпризом, но всё же думается, что допэмиссия сделана не для сокращения долга, почему? Давайте для начала рассмотрим ключевые факты о сделке:

🖥 Размещено будет 30 млн обыкновенных акций по открытой подписке (число акций на сегодняшний момент 179,8 млн), что соответствует 17% от существующего уставного капитала. Если оценивать данный пакет по рыночной цене, то выходит — 5,532₽ млрд, но цену определят позднее.

🖥 Один из крупнейших акционеров компании — инвестиционный холдинг ЭсЭфАй — выразил предварительную готовность приобрести весь объём дополнительной эмиссии.

( Читать дальше )

📱 Дивиденды МТС

- 13 мая 2024, 23:33

- |

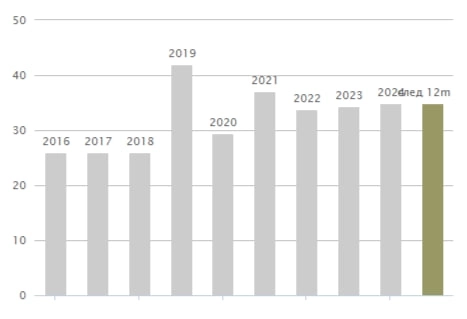

СД МТС рекомендовал выплатить по итогам 2023 года 35 рублей на акцию. Закрытие реестра: 16 июля 2024. Дивидендная доходность к текущим ценам составляет: ~11%.

В целом, всё в рамках ожиданий, и в соответствии с уже новой дивполитикой (апрель 2024 г.) на 2024-2026 годы предполагает целевой показатель выплат не менее 35 рублей на обыкновенную акцию в течение каждого календарного года.

Моя средняя по акциям МТС — 280,44₽, что не слишком сильно отличается от текущих значений, но все же уже дает дивидендную дохдность ~12,5%.

Вообще, в плане дивидендов, МТС очень стабильная компания. Платили даже в трудный 2022 год, при чём ~стандартную выплату, когда многие компани и вовсе отказались от любых дивидендов.

Всё дело в том, что мажоритарному акционеру очень нужны деньги (и тут нам с ним определенно по пути).

За эту стабильность выплат, акции МТС даже порой называют «облигацией». И всё вроде бы хорошо, но проблема заключается в том, что платит дивиденды компания зачастую в долг… Например, по итогам 2023 г.

( Читать дальше )

Непонятная реакция в Россети ЦП. Дивидендная база выше прошлого года, да и размер дивиденда читался в отчёте.

- 13 мая 2024, 16:04

- |

🔋 Совет директоров Россети ЦП рекомендовал дивиденды за 2023 г. в размере 0,03883₽ на акцию (див. доходность — 10,6%). Дата закрытия реестра — 28 июня 2024 г.

Акции обвалились в первый же день после объявления дивидендов на более чем 6% (если брать по max цене в тот день, то див. доходность равнялась 9,8% и не дотягивала до двухзначной), на второй день котировки также снизились. Если акционеры рассчитывали на что-то большее, то могу их огорчить, всё это читалось по прошлой див. выплате и отчёту за 2023 г. (разгон акций перед объявлением див. выплаты не исключаем, надеюсь, вы в этот вагон не запрыгивали):

⚡️ За 2022 г. акционерам досталось 3,6₽ млрд дивидендов, это около 33,2% от чистой прибыли того года. Куда пропали остальные 16,8%? Можно понять из общего собрания: инвестиции в развитие — 7,3₽ млрд.

⚡️ Согласно див. политике компании, на выплату направляется 50% от ЧП (определяемой из отчётностей РСБУ и МСФО, какая максимальная). При этом ЧП может корректироваться на обязательные отчисления, инвестиции из ЧП, погашение убытков прошлых лет.

( Читать дальше )

Сургутнефтегаз (SNGS): тайны, дивы, перспективы. И что с кубышкой?

- 13 мая 2024, 08:54

- |

Самая закрытая компания из голубых фишек Мосбиржи и главная «кубышка» всея российского рынка — Сургутнефтегаз - опубликовал консолидированную отчетность по МСФО за 2023 год и одновременно с этим представил результаты по РСБУ за 1 квартал 2024. Компания безусловно интересная и даже таинственная, так что давайте-ка «сверим часы» по ней.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ОВК, ЮГК, Позитива, АФК Системы, ВУШ, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я, как и многие, держу в своем портфеле акции СНГ. Поэтому, разумеется, я ждал выхода отчетности и внимательно ее изучил, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⛽ПАО «Сургутнефтегаз» — одна из крупнейших вертикально интегрированных нефтяных и газодобывающих компаний в РФ. На её долю приходится 11% нефтедобычи страны и более 6% нефтепереработки. По итогам 2022 компания стала 3-й по объемам добычи в России после "Лукойла" и "Роснефти".

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал