Блог им. superdet

Рейтинг ООО "Техно Лизинг" - rlBB+

- 04 августа 2022, 14:42

- |

ООО «Техно Лизинг» — типичная лизинговая контора, коих в России превеликое множество. И, если подобные конторы с подобным финансовым состоянием могут достаточно долго существовать в типичных экономических условиях, то во время различных кризисов, за ними нужен глаз да глаз. Их необходимо отслеживать хотя бы потому, что лизинговые конторы как правило сильно закредитованы, а их займы ничем не обеспечены. То есть у компаний просто недостаточного собственного капитала и резервов, чтобы инвестору спать спокойно. Конечно, есть исключения среди лизинговых компаний, но их надо ещё поискать. Ищем.

Общие сведения

ИНН: 7723609647

Полное наименование юридического лица: Общество с ограниченной ответственностью«Техно Лизинг»

ОКВЭД: 64.91 — Деятельность по финансовой аренде (лизингу/сублизингу)

Сектор рынка по ОКВЭД: Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению

Карточка предприятия на Яндексе и отзывы о компании

Все выводы о финансовом состоянии предприятия действительны на момент составления бухгалтерского баланса (РСБУ).

❗ Политика предоставления информации

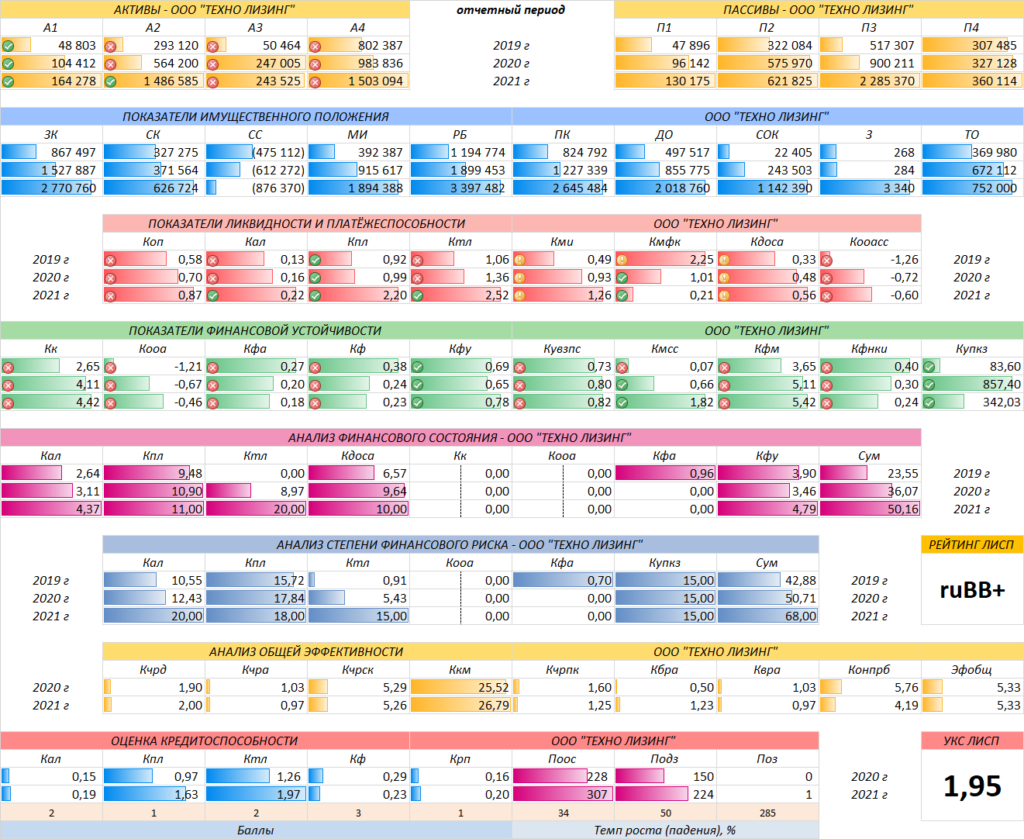

Финансовое состояние ООО «Техно Лизинг»

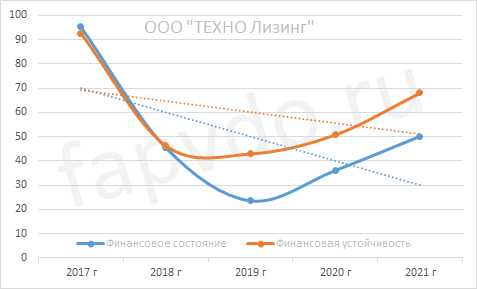

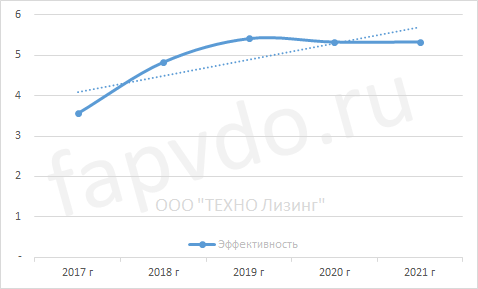

Финансовое состояние и финансовая устойчивость предприятия — два важных коррелирующих параметра. Линии должны находиться как можно ближе друг к другу и «смотреть» в одном направлении. Чем выше разница, тем выше риск.

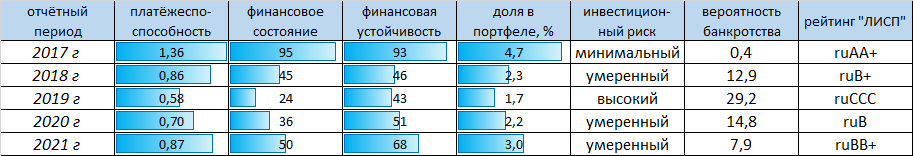

Динамика финансового состояния и финансовой устойчивости

Рост уровня финансового состояние к концу отчётного периода составил — 39%, рост уровня финансовой устойчивости — 34%. Сбалансированность финансовых показателей ухудшилась.

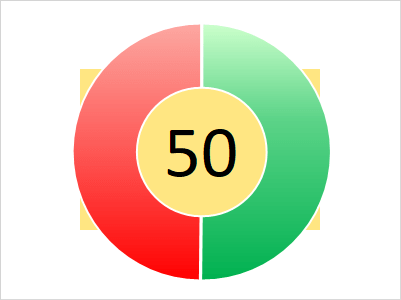

Уровень финансового состояния

Финансовое состояние — 50 баллов, минимально допустимого уровня. Финансовое положение с преобладанием заёмных средств.

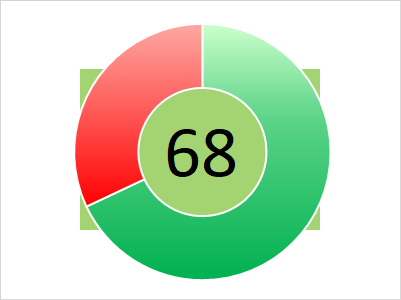

Уровень финансовой устойчивости

Финансовая устойчивость — 68 баллов. Умеренный риск банкротства. Возможны трудности по погашению долгосрочных обязательств.

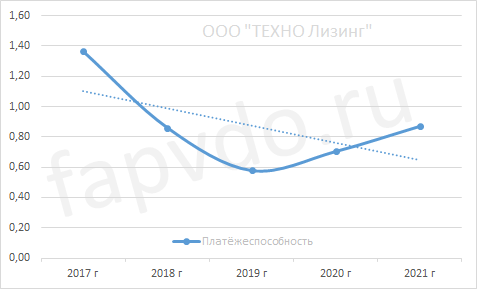

Платёжеспособность

Коэффициент общей платёжеспособности отражает возможность предприятия погасить все свои обязательства за счёт всех своих активов. Минимальное значение — 1.0

Динамика платёжеспособности ООО «Техно Лизинг»

Платёжеспособность предприятия на конец отчётного периода — 0.87. Рост платёжеспособности за отчётный период — 24%.

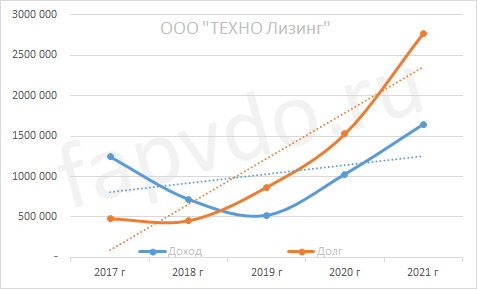

Финансовые результаты

Под долгом предприятия подразумевается весь заёмный капитал на конец отчётного периода. Идеальное положение дохода к долгу на графике: долг падает — доход растёт; доход выше долга.

Динамика доходов и долгов ООО «Техно Лизинг»

За отчётный период, доход предприятия составил 1.6 млрд рублей. Прогноз суммы доходов предприятия на конец 2021 года — оправдался

Заёмный капитал к концу периода вырос на 81% и составил 2.8 млрд рублей.

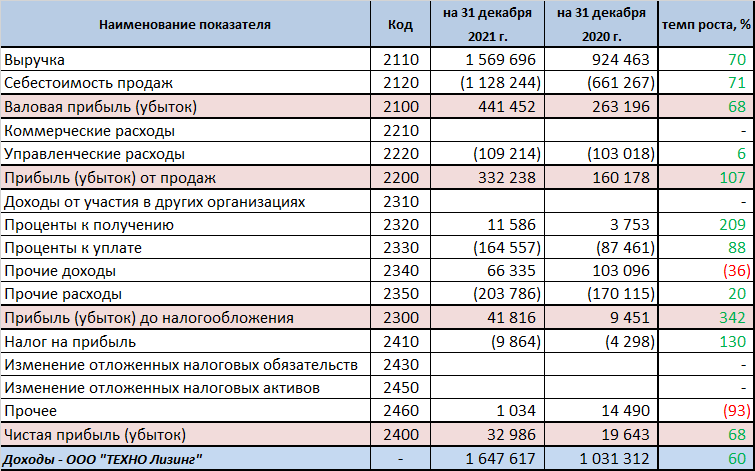

Финансовые результаты

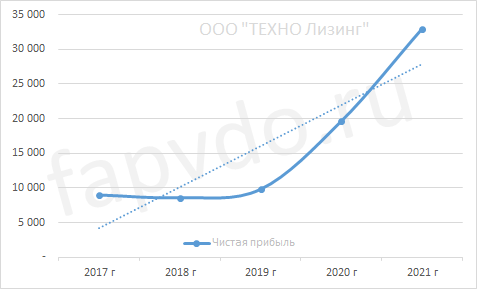

Чистая прибыль

Кривая чистой прибыли должна быть, как можно ближе к трендовой линии. Направление трендовой линии и чистой прибыли — вверх.

Динамика чистой прибыли ООО «Техно Лизинг»

Рост чистой прибыли за отчётный период составил — 68%. Прогноз чистой прибыли к концу финансового года — оправдался

Эффективность

Динамика общей эффективности

Общая эффективность предприятия — низкая. Рост общей эффективности предприятия в отчётном периоде составил — менее 1%.

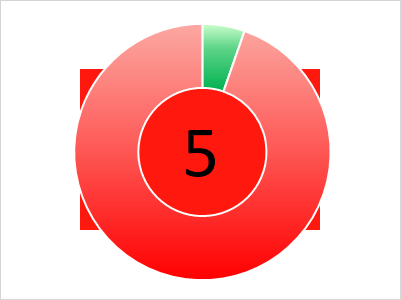

Уровень общей эффективности

Общая оценка эффективности предприятия — 5 баллов. Предприятие неэффективное.

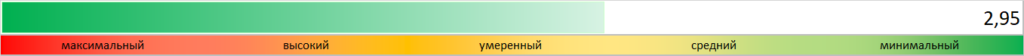

Инвестиционный риск

Уровень инвестиционного риска ООО «Техно Лизинг»

Уровень инвестиционного риска — умеренный. Доля облигаций ООО «Техно Лизинг», от общей доли активов инвестиционного портфеля, может достигать2.95%

Облигации ООО «Техно Лизинг»

На фондовом рынке, предприятие представлено следующими облигациями:

наименование — доходность эф./купон., %

- ТЕХНО Лизинг-001Р-02 — 24.51/13.25

- ТЕХНО Лизинг-001Р-03 — 24.35/12.5

- ТЕХНО Лизинг-001Р-04 — 24.04/10.75

- ТЕХНО Лизинг-001Р-05 — 22.11/11.5

Общий облигационный долг: 1.32 млрд рублей

Средняя доходность эф./купон., %: 23.75/12.0

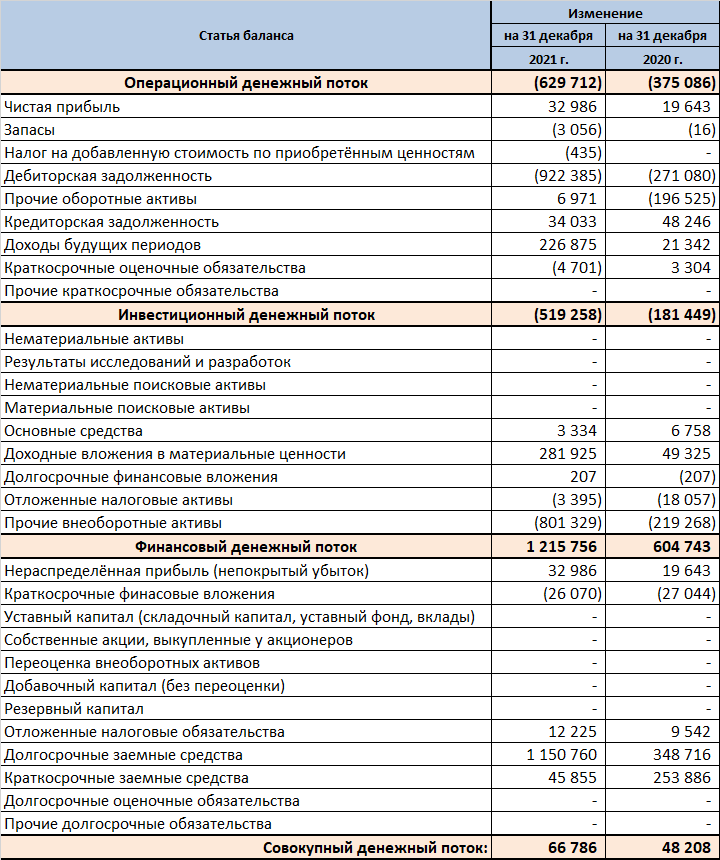

Денежные потоки ООО «Техно Лизинг»

Показатели денежных потоков за отчётный период:

- Операционный — отрицательный — 630 млн рублей

- Инвестиционный — отрицательный — 519 млн рублей

- Финансовый — положительный — 1215 млн рублей

- Совокупный: — положительный — 67 млн рублей

Денежные потоки ООО «Техно Лизинг»

Кредитоспособность ООО «Техно Лизинг»

Уровень кредитоспособности ЛИСП

Уровень кредитоспособности (УКС) компании определяется её классом.

- 1-й класс — 1.00-1.10 — кредитование не вызывает сомнений

- ✔ 2-й класс — 1.11-2.40 — требуется взвешенное решение при кредитовании

- 3-й класс — 2.41-3.00 — кредитование связано с повышенным риском.

Рейтинг ООО «Техно Лизинг»

Рейтинг компании напрямую зависит от уровня инвестиционного риска. Инвестиционный риск рассчитан по авторской методике «Скоринговая модель финансового анализа коммерческих предприятий «ЛИСП» и прошёл двухгодичную апробацию на финансовых показателях российских компаний.

Рейтинг ЛИСП

Рейтинг ЛИСП

На основании рассчитанных коэффициентов финансового состояния предприятия, по итогам 2021 финансового года, ООО «Техно Лизинг» был присвоен рейтинг ЛИСП на уровне rlBB+ по национальной шкале.

Рейтинг-статистика с 2017 по 2021 гг.

Динамика изменений рейтинга

Рейтинг от «АКРА»: BBB-(ru)

Рейтинг от «Эксперт РА»: нет

Кредитный скоринг Интерфакса: BBB-{ru}

Индекс Финансового Риска RusBonds:21

Индекс Платежной Дисциплины RusBonds: нет

Индекс Должной Осмотрительности RusBonds:2

Экспертное заключение

❗ ООО «Техно Лизинг» — умеренно рискованное, нестабильное, закредитованное, частично неликвидное и неэффективное предприятие.

Заёмный капитал превышает собственный в 4.42 раза. Темп роста заёмного капитала составил 81%, что выше темпа роста собственного капитала — 69%. За отчётный период вросли, как долгосрочные обязательства, так и текущие на 136% и 12% соответственно. Ликвидность по срочным и краткосрочным обязательствам достаточная за счёт дебиторской задолженности, которой у компании скопилось на 1.5 млрд рублей, и которая за последний год увеличилась почти на 900 млн денег. Доля собственных оборотных средств недостаточная для генерации стабильного денежного потока.

Операционная деятельность компании отрицательная за счёт низкой чистой прибыли и зависших денег в дебиторской задолженности. Как итог — 630 млн рублей дефицита средств. Недостаток средств компания тут же решила за счёт долгосрочного займа на 1.15 млрд, который частично, 800 млн, был проинвестирован в прочие внеоборотные активы, то есть в активы, но не свои. Вместе с другими доходами и расходами положение удалось выровнять, но в денежных потоках образовался значительный перекос в сторону заёмных средств. То есть, у компании 1.26 млрд заёмных денег, без которых она могла обойтись, если бы работала более эффективно. Теперь этот долг надо обслуживать, то есть платить по нему проценты и это при том, что темп роста доходов ниже темпа роста долга.

В долгосроке компания может оказаться неликвидной, если к текущим обязательствам прибавится и погашение долгосрочных. Чтобы избежать инвестиционных убытков, необходимо отслеживать финансовое состояние компании перед погашением тела облигации. В случае апокалипсиса, долг компании превышает его капитал и резервы на 1.2 млрд рублей, то есть это те деньги, которые скорее всего никогда не вернуться к инвесторам.

Эффективность компании справедливая.

Инвестиционная вероятность банкротства: 7.9%

Статистическая вероятность банкротства: 5.3%

Целесообразность инвестирования: +5.4

Инвестиционный риск оправдан:

✔ высокой купонной доходностью;

надёжностью финансового состояния.На момент составления отчётности, вероятность получения дохода при инвестициях в облигации ООО «Техно Лизинг» выше риска потери инвестиций.

ЛИСП-2.1 — безубыточное инвестирование

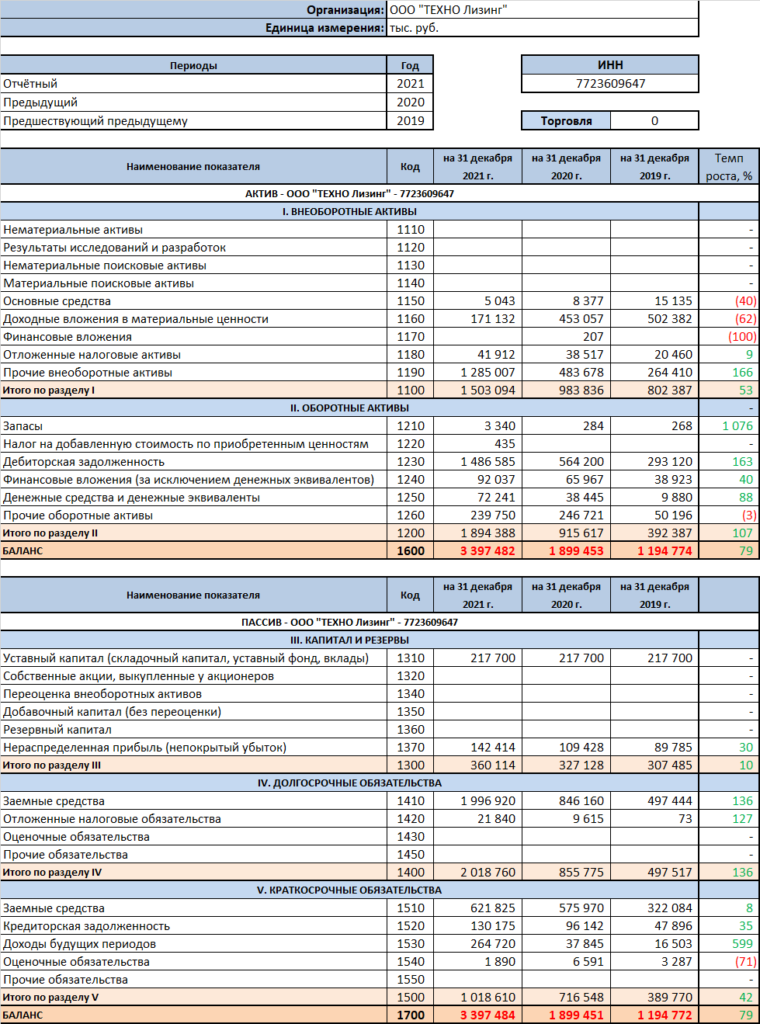

Баланс ООО «Техно Лизинг»

Баланс ООО «Техно Лизинг»

Финансовые коэффициенты ООО «Техно Лизинг»

Финансовые коэффициенты ООО «Техно Лизинг»

Предыдущий финансовый анализ ООО «Техно Лизинг»

Другие эмитенты ВДО

- 12 января 2023, 12:43

- 12 января 2023, 13:08

теги блога Алексей С.Галицкий

- АБЗ-1

- Абрау-Дюрсо

- акции

- ао "максимателеком"

- ао им. т.г. шевченко

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- Ашинский метзавод облигации

- ашинский мз

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- Белуга Групп облигации

- брусника

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- высокодоходные облигации

- высокодоходные облигации ВДО

- галицкий

- Гарант-Инвест

- гк пионер

- ГК Пионер облигации

- ДелоПортс

- ДелоПортс облигации

- дефолт

- Директ Лизинг

- Директ Лизинг облигации

- Еврохим

- завод КЭС

- инвестиции

- институт стволовых клеток человека

- искч

- как стать миллионером

- калита

- Концерн Покровский

- кузина

- Левенгук

- легенда

- Легенда облигации

- лизинг-трейд

- Лизинг-Трейд облигации

- МаксимаТелеком

- миллион

- миллионер

- нафтатранс плюс

- Нафтатранс плюс облигации

- облигации

- Обувь России

- обувьрус

- Обувьрус облигации

- окей

- первый ювелирный (пюдм)

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- портфель

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- регион-продукт

- рейтинг

- роделен

- Роделен облигации

- роснано

- русская аквакультура

- Русснефть

- самолет

- Светофор Групп

- сдэк

- СДЭК-Глобал

- селектел

- Селигдар

- сибстекло

- Солид-лизинг

- Солид-Лизинг облигации

- ТАЛАН-ФИНАНС облигации

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- тфн

- урожай

- финансовый анализ

- ЧЗПСН-Профнастил облигации

- шевченко

- Эбис

- ЭБИС облигации

- Электрощит-Стройсистема облигации

- эмитенты ВДО

- Энергоника

- энерготехсервис

- Энерготехсервис облигации

- юниметрикс

- Юниметрикс облигации