SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kiselev

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

- 01 февраля 2021, 11:18

- |

Автор Шелдон Натенберг

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

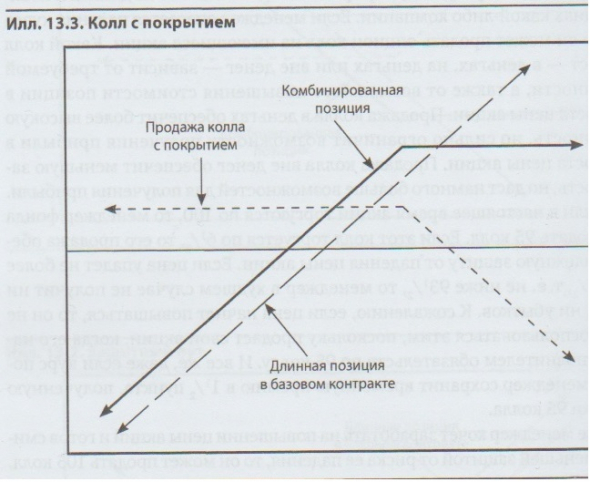

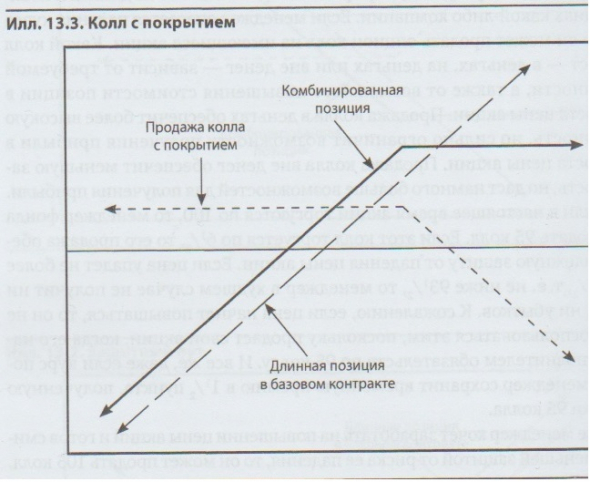

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

Позицию Натенберга наш местный «гура» Карлсон назвал детским садом. Бог ему судья. Либо Карлсон начнёт таки торговать на NYSE и сам со временем поймёт тему, либо опять обнулит свой FORTS-депозит и будет продолжать ходить по около-рыночным кругам.

Уважаемым читателям ещё раз позволю напомнить про мой практический пример по теории Натенберга — ссылкой на смарт-лаб топик "Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)"

Поставьте лайк для мотивации автора!

Я не пытался своим проданным CALL-опционом полностью прикрыть потенциальные убытки от падения котировок акций до нуля.

Я иду на бОльший риск в обмен за полученную премию от продажи опциона. Про недостатки позиции написал.

А тактические цели такие:

Моя позиция:

Позиция:

Даже если цена будет расти к историческим хаям, то дельта позиции будет оставаться положительной. То есть всегда лонг по активу.

Шорт по акциям — это отрицательная дельта. Непокрытый/частично покрытый опцион может иметь отрицательную дельту.

В моей позиции 100%-покрытие акциями.

Уже несколько раз мне задавали вопрос:

— А что если опцион прийдётся исполнять досрочно?

Ответ:

— Я буду только рад если покупатель нажмёт на кнопку «Исполнить опцион», потому что акции есть на счете в полном объеме, я могу исполнить обязательство в полном объеме. За исполнение обязательства продавец моментально получает временную стоимость (не нужно ждать), а покупатель опциона теряет временную стоимость.

— Но что такое временная стоимость?

Ответ:

В рыночной цене опциона (750$) две компоненты:

Исполнение опциона приводит к сделкам:

А после исполнения я могу открыть новую позицию: опять купить 100 акций и опять продать 1 CALL-опцион.

Удачи!

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

Позицию Натенберга наш местный «гура» Карлсон назвал детским садом. Бог ему судья. Либо Карлсон начнёт таки торговать на NYSE и сам со временем поймёт тему, либо опять обнулит свой FORTS-депозит и будет продолжать ходить по около-рыночным кругам.

Уважаемым читателям ещё раз позволю напомнить про мой практический пример по теории Натенберга — ссылкой на смарт-лаб топик "Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)"

Поставьте лайк для мотивации автора!

Я не пытался своим проданным CALL-опционом полностью прикрыть потенциальные убытки от падения котировок акций до нуля.

Я иду на бОльший риск в обмен за полученную премию от продажи опциона. Про недостатки позиции написал.

А тактические цели такие:

- ПОЛУЧАТЬ ДИВИДЕНДЫ

- УЛУЧШИТЬ СРЕДНЮЮ ЦЕНУ ВХОДА в акции

- Частично сократить убытки в случае падения котировок

Моя позиция:

Позиция:

- Куплено 100 акций по цене 8,29$. При котировке 15,9$ прибыль = +761$

- Продан CALL опцион со страйком 10$ и датой экспирации 21 января 2022 г. Текущая цена -750$. Получена премия 234$ Текущий убыток: 234-750=-516$.

Даже если цена будет расти к историческим хаям, то дельта позиции будет оставаться положительной. То есть всегда лонг по активу.

Шорт по акциям — это отрицательная дельта. Непокрытый/частично покрытый опцион может иметь отрицательную дельту.

В моей позиции 100%-покрытие акциями.

Уже несколько раз мне задавали вопрос:

— А что если опцион прийдётся исполнять досрочно?

Ответ:

— Я буду только рад если покупатель нажмёт на кнопку «Исполнить опцион», потому что акции есть на счете в полном объеме, я могу исполнить обязательство в полном объеме. За исполнение обязательства продавец моментально получает временную стоимость (не нужно ждать), а покупатель опциона теряет временную стоимость.

— Но что такое временная стоимость?

Ответ:

В рыночной цене опциона (750$) две компоненты:

- Внутренняя стоимость = разнице между ценой страйка 10$ и текущей ценой акции 15,9$. Она равна: | (10 — 15,9)*100 | = 590$

- Временная стоимость = разница между рыночной стоимостью опциона и внутренней стоимостью. На рынке опцион сейчас котируется по цене 750$. Значит имеем временную стоимость: | 750$-590$ | = 160$

Исполнение опциона приводит к сделкам:

- Продажа 100 акций по 10$. Финансовый результат = 1000 — 829 = +171$

- Экспирация опцион = 0. Учитываем только плюс по премии, полученной при продаже +234$

А после исполнения я могу открыть новую позицию: опять купить 100 акций и опять продать 1 CALL-опцион.

Удачи!

теги блога Алексей Киселев

- Apple

- berkshire hathaway

- China Mobile

- Cleveland-Cliffs

- COVID-19

- Delta Air Lines

- ETF

- FORTS

- Intel

- Intel corp

- interactive brokers

- Macerich

- quik

- Smartlab

- southwest airlines co

- TransEnterix

- автоследование финам

- акции

- Акции РФ

- акции США

- американские акции

- арбитраж парный трейдинг

- баффет

- бизнес

- Брокер

- брокеры

- бюджет РФ

- волаильность

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- дивиденды

- долг

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- жизнь

- инвестиции

- индекс РТС

- Казахстан

- книга

- книги

- комон

- лукойл

- маржин колл

- механизм трейдинга

- Мечел

- мобильный пост

- Московская биржа

- облигации

- опрос

- опционы

- опционы на акции

- опционы на акции США

- открытие брокер

- открытие инвестиции

- ОФЗ

- оффтоп

- прогноз по акциям

- рецензия

- рецензия на книгу

- ришка

- роботы

- РОСНАНО облигации

- Санкт-Петербург

- сбер

- сбербанк

- синтетика

- синтетическая облигация

- смартлаб

- смартлаб конкурс

- совет директоров

- СПБ биржа

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- Судебный процесс

- сургутнефтегаз

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- трейдинг

- Трейдинг FORTS

- ТРК

- Уоррен Баффет

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- хэджирование

- чтиво

- чёрный лебедь

- юмор

- Яндекс

Но время (тэта) работает на портфель.

Но первая цель у меня всё же получение дивидендов.

А если ещё и путов продать пониже?

В 2020 году порезали дивиденды сначала до 10 центов, а потом подняли до 15 центов в квартал.

Минус 30% налог, т.к. это REIT.

В случае восстановления экономики полагаю Macerich будет повышать дивиденды к докризисным уровням 75 центов за квартал.

Тогда это другая стратегия с обязательствами купить акции в случае падения цены ниже PUT-страйка.

***

Здесь ниже в каментах опционщики говорят, что если акция дорогая (>100$), то для хеджирования позиции лучше построить Collar: к проданному CALL-опциону добавить купленный PUT-опцион.

***

А там ещё ниже в каментах есть видео про Slingshot стратегию на акциях Apple + ОПЦИОНЫ!!!

Так то вообще пилотаж!

Только это в теории так все просто)). А на деле начнешь хеджировать или еще, что, сольешь больше.

Пример, тот же клоун он же карлсон, прошортил свой депозит в безоткатном росте до 150-ти.

Все упирается в то, чтоб точно знать, где брать хедж)). Некоторые его со 120-ти брали))).

А точно никто не знает, но к этому нужно стремиться))

Херня это все опционы и фьючи, спросите у карлсона, сколько он счетов слил и все в поиске)) неугомонный))

Вечером открою терминал и посмотрю на текущие значения.

Однако учитывая, что здесь нет разделения на секции срочный и спотовый и акции и опционы находятся на одном счету.

То есть брокер считает часть текущей позиции в акциях как гарантийное обеспечение по опциону.

Если ты купишь сейчас акции по 15,9, то по факту ты купишь их дороже на =1590-829=761 доллар. Учитывая, что ты заработал всего 405, то ты недозаработал 761-405= 356 долларов.

То есть из за своих манипуляций ты уменьшил доходность почти вдвое.

проблема этой стратегии в том, что если ты точно умеешь выбирать акции, которые вырастут, то опционом ты уменьшаешь потенциальную доходность, а если ты не умеешь выбирать акции, то убытки не ограничены (ну ты в принципе об этом ранее и писал).

Но ведь именно в этом основная проблема. Если в 50% случаев купленная акция будет расти, то ты будешь ограничивать заработанное, и если в 50% акция будет падать, то убытки будут неограничены.

Это мусолится на протяжении всего времени, сколько существует РЦБ, и это всегда ведет к сливу на долгосроке

Ее могут свозить на ценник в -90млр.

проданный кол мало поможет

на сегодня отрицательные цены (и отрицательные страйки опционов) допустимы у фьючерсов на:

процентные ставки,

некоторые коммодитиз (нефть и газ)

Пока всё.

Отрицательных цен на акции нигде нет (и наверно не будет).

Т.е. минимальная цена акции = шаг цены. На Сбере = 0.01 и т.д.

С АО я дела не имел, но по поводу ооошек например есть возможность подтянуть учредителей/владельцев долей к ответственности, хоть они и не управляют предприятием, что, насколько я помню, успешно проворачивали в ситуации со сгоревшими тц, почему такое не может быть с АО в контексте субсидиарной ответственности- захотят на акционеров повесить что то сурьезное, ну они готовы будут заплатить, лишь бы избавиться от акций, далее можно экстраполировать на биржу это.

Я продал опцион когда IV был в районе 70%. А сейчас IV подскочила до 130% — вот сейчас и надо было продавать

это компенсируется убытком проданного кола

Акция подорожала, и стала стоить 12 долларов. Опцион исполнили, забрали акции, заплатили 1050 долларов.

Открываю терминал — у меня нет ни акций, ни опциона, лишь 1170 долларов (за минусом комиссий само собой).

Где убыток от кола?

10,5 + 0,2 = 10,7

Акции в шорт получили по 10,7, а цена 12. Вот и убыток 1,3.

И написали что это ранвозначно.

Если бы в этой ситуации я не покупал бы акции по 10, а продал бы пут по 9,5 за 0,2, то у меня на счету было бы 1100+20=1120

А в случае акций и кола у меня на счету 1170

Разница 50 в пользу акций и кола.

Или Вы что то другое сравнили?

А вы предлагаете, избавиться от акций раз, затем продать пут в деньгах два и три получить опять акции, слишком много издержек или не получить если пут выйдет из денег.

P.S А ведь я так болел за него и желал, совершенно искренне, чтобы он, как можно скорее, сделал лям на своём опционном счёте. Да, деньги — это индикатор, даже прожектор, высвечивают в человеке всё, все закоулки его тёмной души) Многие спотыкаются на деньгах, кто слаб душою.

горе от ума Ъ

И как смешна

нелепая игра

Где проигрыш велик

а выигрыш ничтожен

Когда партнеры ваши

шулера

А выход из игры

уж невозможен...

Хочу роллировать ещё на год. Цель: получение дивидендов на акции.

В этом случае получится так:

Прибыль по БА = +171$

Прибыль по опциону = +34$

Общая прибыль сократится с текущего уровня 245 до 205$.

Ниже 10$ прибыль будет быстро таять и превращается в убыток: смотрите профиль продажи PUT-опциона.

P.S. а что с ликвидностью опционов 2022, 2023 на эти акции, их вообще возможно купить, есть в стакане продавцы?

а сколько до экспирации колла было времени на момент продажи?

С каким сроком обычно продаёте?

Потом уже добавили январь 2023 года, на который хочу роллировать.

Такие опционы называются LEAPS - Long-term equity anticipation securities

Даже Натенберг в вашей цитате пишет:

И вы называете хеджированием что-то, что не ограничивает риск?

Проданный колл хорошо служит для увеличения доходности, но это плохой хеджер…

NeHonduras, пересчитайте внимательно

Цена БА = 8,29$

Премия за акцию в проданном CALL-опционе = 2,34$

На какое снижение в процентах от рыночной цены я захеджировался?

Ну явно побольше чем 5%.

А фишка непонимания Карлсона кроется в Implied Volatility (IV) американских акций. На момент моей продажи IV была около 70%. Сейчас IV около 130%

В нормальном состоянии рынка IV по большинству активов 15-20%.

И в таком случае ваш «хедж» будет прикрывать только 1-3%.

А пример, который вы приводите, хорош для манипулирования:)

В духе «ну вот, смотрите, есть же пример, когда продажа колла прикрывает аж 30% от цены (и это еще годовой опцион!, по факту прикрывать будет меньше %)».

Только в жизни хедж человек вынужден покупать на спокойном рынке, еще до всяких падений или шорт-сквизов и такая стратегия не является хеджем.

Почему я говорю про манипуляцию? Да потому что вы на отдельном примере пытаетесь доказать, что такая стратегия всегда и везде хороший хедж.

Я с таким же успехом могу сказать: Продавайте непокрытые путы, это хорошая тема.

Вот пример: «летом путы на страйке 3$ у American Airlines со сроком экспирации через полгода стоили 1.5$ (акции тогда стоили около 10$)!

Офигенно, у проданных путов нет никаких рисков, продаем всегда и везде их теперь!»

Но нет, это один из очень очень редких моментов, в котором у проданного пута есть очень ограниченный риск и risk/reward был просто офигенный.

Так же и вы на очень очень редком примере, пытаетесь доказать, что у проданного колла отличная хеджирующая функция. Но нет, не отличная.

kiselev, не закапывайтесь дальше.

1) Вас должно было бы смутить уже то, что за последние несколько дней VIX вырос процентов на 50… но даже в этих условиях см. пункт 2:)

2) Откройте доску опционов AT&T и посчитайте:

Цена акции 28.85, опцион колл отстоящий на 17% примерно от текущей цены (все как в вашем оригинальном примере) получается на страке 33.

Вы получите премию 1.10 (примерно).

От текущей цены акции это 1.10/28.82 = 3.9%, о чем я и писал раньше. И это после дикого скачка в волатильности.

В большинстве случаев таких подарков для продажи опционов не будет.

Поэтому вы можете как угодно называть эту стратегию (вместе с Натенбергом, причем), но это точно не хеджирующая стратегия.

Благодарю за качественные примеры

В свое время писал тут про опционы на американском рынке и перестал, понял что у людей не хватает воображения для таких тем.

Будет Collar — поинтереснее будет. Убыток ограничен.

Ловко гость строит спреды и календари.

Slingshot — прикольная стратегия, ушёл думать над ней

А подобная стратегия имеет смысл если вы решили закрыть позицию в базовом активе по цене страйка и хотите дополнительно заработать пока актив не достиг этой цены.

Карслон, успешный СММщик, а как трейдер видимо не очень. Не ввязывайся в споры с ним.

Причём он написал про опционы на американские акции, ни разу их не торгуя. Просто типа он привёл аргумент, посмотрите как Америка — плохо, российский FORTS — хорошо. Я возразил и там пошёл срач спор, который меня сподвиг на этот пост

Но сейчас Карлсон зачем то втянул вас в спор, хотя это его основная стратегия торговли — купить базовый актив и продать колл вне денег или продать базовый актив и продать пут вне денег.

Хочешь купить акции дешевле рынка продай путы со страйком по которому хочешь купить — получишь либо акции, либо премию от сгоревшего пута

допустим у меня есть деньги на покупку 100 акций эпла по 100 баксов + небольшой запас (цена акции к примеру 200 баксов), я продаю 1 пут со страйком 100

есть подводные камни в этой ситуации? МК я могу схватить?

Стратегия называется cash-secured PUT.

Если на счету есть полное обеспечение, то маржин колл невозможен, т.к. брокер не может заблокировать больше максимального размера обязательств.

Обязательства = страйк*кол-во акций = 100$*100= 10 000 $ .

Но если держать полное обеспечение, то по такой стратегии выходить будет около 5-7% годовых. Получается типа долларовой облигации с условием конвертации в акции по оговоренной цене.

Ну и следите за Implied Volatility. Наиболее выгодным моментом продажи PUT-опциона является обвал или паника в базовом активе. Волатильность IV подскакивает, PUT-опционы сильно дорожают. У меня так уже получилось:

smart-lab.ru/blog/644603.php

С нулевым опытом и около-нулевыми знаниями сразу идти на Америку я бы не стал.

Пока базовый актив ходит туда сюда — наблюдаю за начислением/списанием маржи по опциону, изменением дельты, гаммы и тэты.

Практический пример ответа на Ваш вопрос.

Покупать фьючерсы через put-опционы выгоднее, чем просто покупать фьючерсы.

Не является индивидуальной рекомендацией.