Обратите внимание:

утром LQDT был 1,3253, сейчас 1,3250.

Значит, покупают LQDT.

C уважением,

Олег.

Авто-репост. Читать в блоге >>>

Обратите внимание:

утром LQDT был 1,3253, сейчас 1,3250.

Значит, покупают LQDT.

C уважением,

Олег.

Фонды денежного рынка — адекватная альтернатива банковским вкладам и накопительным счетам. Их популярность выросла на фоне роста ключевой ставки, так как изменение процентных ставок незамедлительно отражается на доходности самих фондов, продажа фонда возможна в любое время проведения торгов на бирже без потери накопленного дохода (но в отличии от вкладов, НДФЛ возникает с любой суммы дохода).

Как правило, инвесторы могут воспользоваться фондами денежного рынка для «парковки» временно свободных денег на брокерском счете, но можно использовать фонд и как «вечный вклад», который размещен под всегда актуальную на текущий момент ставку. Это достигается путем того, что управляющая компания постоянно вкладывает деньги фонда в операции обратного РЕПО, как правило, заключаемые сроком на один день (если совсем грубо, то можно сказать, что УК размещает деньги в однодневные кредиты под залог надежных ценных бумаг, таких как ОФЗ, хотя фактически сделка проходит как покупка ценных бумаг с обязательством их продажи, но то детали, в теории надежность таких операций равна надежности финансовой системы РФ).

💸 Недавно я делился своим месячным инвестиционным обзором, где рассказал, что припарковал свои свободные деньги на ИИС в фонд денежного рынка и многие начали задавать вопросы по поводу данного инструмента (я любитель накопительных счетов, но обстоятельства заставили действовать по-другому на этот раз). Конечно, у данного инструмента есть плюсы и минусы, давайте ниже обсудим, что из себя представляет данный фонд, и кому он подойдёт.

В первую очередь фонды денежного рынка — это возможность пристроить свои деньги на короткий период в консервативном инструменте (значит риск минимальный), при этом получив некий % за это. Как вы понимаете, это аналог коротких облигаций или накопительных счетов, к последнему это больше относиться, потому что приобретая фонд вы будете получать прибыль каждый день, но, конечно, есть свои нюансы, о них позже.

❓ Как же зарабатывают данные фонды, показывая стабильную прибыль изо дня в день? На денежном рынке происходят сделки РЕПО — ЦК берёт у фонда в долг денежные суммы на короткий срок под залог ценных бумаг.

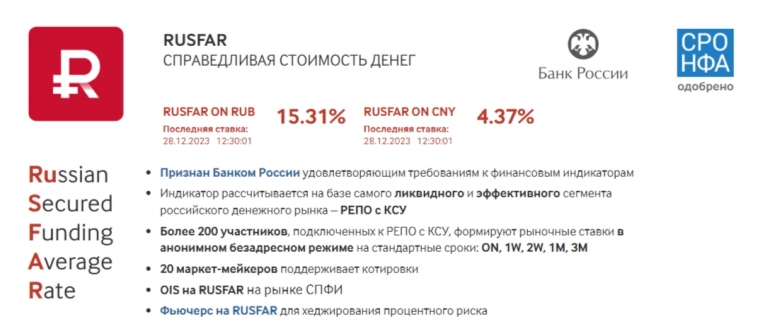

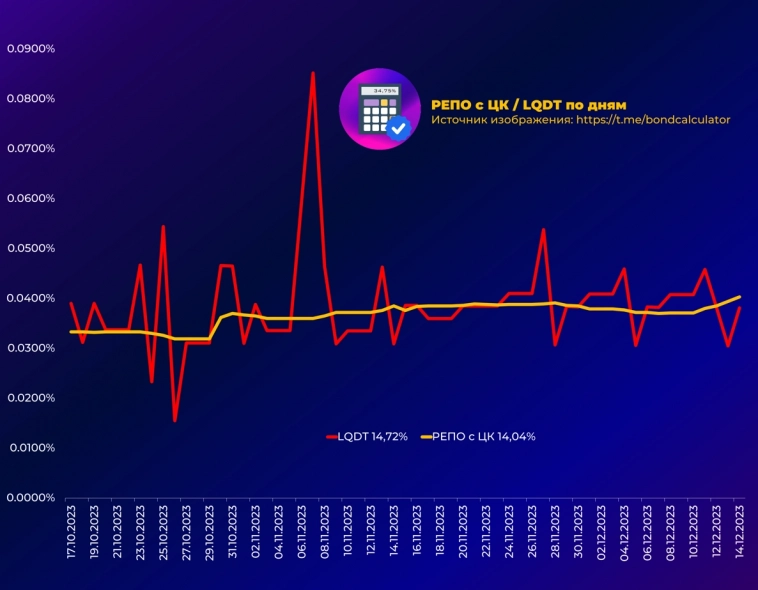

1. На графике представлено сравнение двух инструментов денежного рынка на основе RUSFAR.

Первый инструмент — ETF LQDT (комиссия в цене пая), второй инструмент РЕПО с ЦК по средним ценам RUSFAR и комиссией брокера 1%.

В результате LQDT показал результат выше.

Без учета комиссии брокера РЕПО с ЦК показал бы результат 15,4%.

При этом, в LQDT существует риск управляющей компании (аналогичный пример — FinEx), а в РЕПО с ЦК деньги внутри дня свободны для спекуляций.

2. Доходность ОФЗ снова снижается. Говорят, что чем выше инфляция и ключевая ставка, тем доходность ОФЗ должна быть ниже. Не так ли?

Фонды денежных рынков стали крайне популярным инструментом на фоне повышения ставок. Только за ноябрь в фонды денежного рынка было вложено более 40 млрд руб. Для сравнения в этом же месяце физ.лица купили акций всего на 12,6 млрд. За полгода самый популярный денежный фонд LQDT вырос активами в 6 раз.

Дата |

Стоимость пая, руб. |

Изменение стоимости пая % |

Стоимость чистых активов, руб. |

Изменение чистых активов % |

15.12.2023 |

1.3108701 |

0.04 % |

95 045 194 170.60 |

-0.63 % |

15.06.2023 |

1.2415838 |

0.02 % |

16 747 222 532.80 |

0.02 % |

Обратите внимание — в день повышения ставки активы фонда сократились, что совпало с резким выкупом индекса ниже 3000.

Скорее всего, приток средств в подобные фонды будет продолжаться, так как инструмент очень удобный, а ставка около наивысших истоических значений. Любопытно будет наблюдать за действиями инвесторов на цикле снижения ставок — тут логистическое плечо от продажи фонда до покупки акций максимально короткое. То есть ликвидность способна быстро переходить из одних инструментов в другие.

На графике представлено сравнение двух инструментов денежного рынка на основе RUSFAR.

Первый инструмент — ETF LQDT (комиссия в цене пая), второй инструмент РЕПО с ЦК по средним ценам RUSFAR и комиссией брокера 1%.

В результате LQDT показал результат выше.

Без учета комиссии брокера РЕПО с ЦК показал бы результат 15,4%.

При этом, в LQDT существует риск управляющей компании (аналогичный пример — FinEx), а в РЕПО с ЦК (https://www.moex.com/ru/markets/money/repock/) деньги внутри дня свободны для спекуляций.

Переходите в наш уютный Telegram, чтобы не пропустить интересные события.

Сергей Нагель, я тоже не стал покупать, увидев огромную комиссию.

Говорят, этот фонд выгоднее покупать у брокера ВТБ.

Решил таки присоединиться к секте свидетелей парковки денег в LQDT… Но, господа, это же грабеж!!! Наслушавшись про то какой это офигенный и...

Если месяц назад я думал, что рынок дорогой, то я размышлял над тем, какие краткосрочные рублевые облигации мне купить.

Сегодня этот вопрос отпал сам собой. Зачем надо покупать какие-то рискованные облигации с погашением 1-2 года, если можно вложиться в инструменты денежного рынка, под ежедневную ставку, близкую к 12% годовых?

Подробности и графики показываем в карточках. Узнать больше о фондах денежного рынка можно на нашем сайте.

Первый в России биржевой фонд денежного рынка. Фонд предназначен для краткосрочного размещения свободных денежных средств и управления ликвидностью.

Основными преимуществами фонда являются:

· потенциальная доходность, сопоставимая со срочным вкладом крупнейших банков;

· внутридневная ликвидность (возможность купить/продать фонд с минимальным спредом, поддерживаемым надежным маркет-мейкером);

· минимальные риски снижения стоимости (средства под управлением инвестируются в инструменты денежного рынка, максимально защищенные от кредитного и рыночного рисков).

Активы фонда преимущественно размещаются в обратное РЕПО с Центральным контрагентом под ОФЗ и КСУ. Центральный контрагент гарантирует исполнение обязательств по сделке РЕПО перед добросовестной стороной. Управляющий имеет возможность комбинировать сроки размещения от 1 дня до 3 месяцев, получая дополнительную прибыль при увеличении наклона кривой.

Целью инвестиционной политики является обеспечение соответствия изменений расчетной цены изменениям количественных показателей индикатора стоимости обеспеченных денег RUSFAR (Russian Secured Funding Average Rate), рассчитываемого на основании сделок и заявок на заключение сделок РЕПО с Центральным контрагентом (ЦК), обеспеченными Клиринговыми сертификатами участия (КСУ), (Код индекса RUSFAR), рассчитываемого Публичным акционерным обществом «Московская биржа ММВБ-РТС».

Методика расчета: https://fs.moex.com/files/8804