Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.3 | 0.0% | 31.91 | 11.92 | 2024-09-25 | ||

| ОФЗ 26207 | 2.7 | 15.7% | 85.119 | 40.64 | 26.13 | 2024-08-07 | |

| ОФЗ 26212 | 3.6 | 15.4% | 78.593 | 35.15 | 25.3 | 2024-07-24 | |

| ОФЗ 26218 | 7.3 | 15.3% | 72.65 | 42.38 | 15.83 | 2024-09-25 | |

| ОФЗ 26219 | 2.3 | 15.7% | 86.151 | 38.64 | 15.92 | 2024-09-18 | |

| ОФЗ 26221 | 8.8 | 15.1% | 66.548 | 38.39 | 12.87 | 2024-10-02 | |

| ОФЗ 26222 | 0.4 | 15.2% | 97.357 | 35.4 | 9.14 | 2024-10-16 | |

| ОФЗ 26224 | 5.0 | 15.3% | 73.01 | 34.41 | 0.95 | 2024-11-27 | |

| ОФЗ 26225 | 10.0 | 15.0% | 62.578 | 36.15 | 2.38 | 2024-11-20 | |

| ОФЗ 26226 | 2.4 | 15.6% | 86.443 | 39.64 | 11.76 | 2024-10-09 | |

| ОФЗ 26227 | 0.1 | 15.5% | 99.105 | 36.9 | 27.98 | 2024-07-17 | |

| ОФЗ 26228 | 5.9 | 15.2% | 73.021 | 38.15 | 9.85 | 2024-10-16 | |

| ОФЗ 26229 | 1.5 | 15.9% | 89.78 | 35.65 | 3.72 | 2024-11-13 | |

| ОФЗ 26230 | 14.8 | 15.1% | 58.858 | 38.39 | 12.87 | 2024-10-02 | |

| ОФЗ 26235 | 6.8 | 15.1% | 63.325 | 29.42 | 12.12 | 2024-09-18 | |

| ОФЗ 26236 | 4.0 | 15.4% | 73.453 | 28.42 | 1.87 | 2024-11-20 | |

| ОФЗ 26237 | 4.8 | 15.3% | 73.115 | 33.41 | 13.77 | 2024-09-18 | |

| ОФЗ 26238 | 17.0 | 14.9% | 54.02 | 35.4 | 35.01 | 2024-06-05 | |

| ОФЗ 26239 | 7.2 | 15.1% | 66.61 | 34.41 | 23.44 | 2024-07-31 | |

| ОФЗ 26240 | 12.2 | 15.1% | 57.317 | 34.9 | 21.09 | 2024-08-14 | |

| ОФЗ 26242 | 5.3 | 15.2% | 79.661 | 44.88 | 21.95 | 2024-09-04 | |

| ОФЗ 26243 | 14.0 | 15.2% | 71.554 | 48.87 | 48.33 | 2024-06-05 | |

| ОФЗ 26244 | 9.8 | 15.1% | 82.75 | 56.1 | 20.96 | 2024-09-25 | |

| ОФЗ 26246 | 11.8 | 14.1% | 90.787 | 43.73 | 6.25 | 2024-09-25 | |

| ОФЗ 26247 | 15.0 | 0.0% | 65.78 | 6.38 | 2024-11-27 | ||

| ОФЗ 29006 | 0.7 | 14.9% | 100.036 | 72.6 | 49.46 | 2024-07-31 | |

| ОФЗ 29021 | 6.5 | 0.0% | 98.979 | 0 | 38.3 | 2024-06-05 | |

| ОФЗ 29022 | 9.2 | 0.0% | 98.151 | 0 | 14.34 | 2024-07-31 | |

| ОФЗ 29023 | 10.3 | 0.0% | 98.2 | 0 | 38.3 | 2024-06-05 | |

| ОФЗ 52005 | 9.0 | 6.4% | 74.32 | 13.71 | 0.9 | 2024-11-20 |

-

Аукцион Минфина по размещению ОФЗ-ПД 26247 признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

Аукцион Минфина по размещению ОФЗ-ПД 26247 признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням ценО результатах размещения ОФЗ-ПД выпуска № 26247RMFS

на аукционе 15 мая 2024 годаМинистерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с постоянным купонным доходом выпуска № 26247RMFS 15 мая 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

minfin.gov.ru/common/upload/library/2024/05/main/4_Itogi_razmeshcheniya_26247_o_priznanii_auktsiona_nesostoyavshimsya_rus.docx

Авто-репост. Читать в блоге >>>

Ретроспективный детерминизм, дык газпром госструктура, лук нет, сбер вот тоже могут обложить — тут согласен

Bio, Фосагро же цены на удобрения в стоило поставили. Хотя частник. Почему частный Лукойл также не обложат чем то. Риски есть всегда.

Ретроспективный детерминизм, дык правительство заинтересовано в росте фондового рынка и привлечении народа туда. Что вполне логично учитывая...

Bio, ага, заинтересовано. Деньги понадобятся и из всех высосут все соки. Ни в чем нельзя быть уверенным. Газпром же обложили по самые помидоры? Они же заинтересованы в росте?)) С чего других не захомутают?

Bio, а может быть так, что помимо Газпрома повесят ярмо на ваш сбер и лукойл. И посмотрите, что станет с вашими эмитентами. Телом акции, див...

Ретроспективный детерминизм, дык правительство заинтересовано в росте фондового рынка и привлечении народа туда. Что вполне логично учитывая ситуацию. Не зря же Набиуллина возбудилась из за солекамского завода

Дмитрий, да ну на, можно сидеть те же 15 лет в луке и стабильно получать постоянно растущие дивы и рост капитала. Чтобы сравняться с луком 1...

Bio, а может быть так, что помимо Газпрома повесят ярмо на ваш сбер и лукойл. И посмотрите, что станет с вашими эмитентами. Телом акции, дивами… ОФЗ-ПД: накопленная доходность 15.05.2024

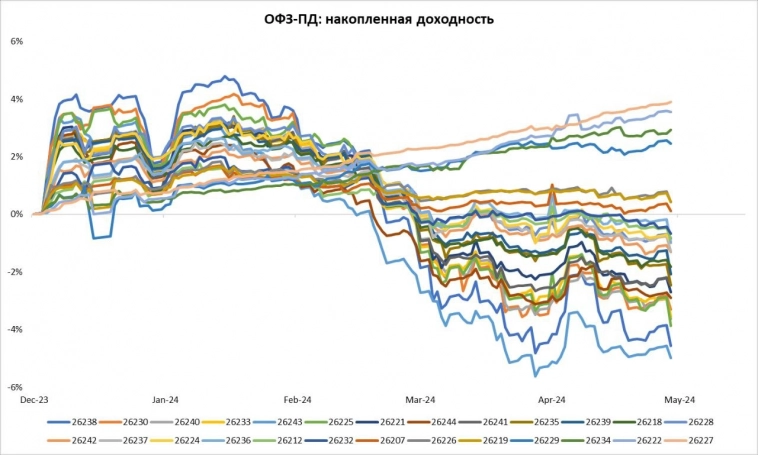

ОФЗ-ПД: накопленная доходность 15.05.2024

ОФЗ-ПД: накопленная доходностьНедавно на примере отдельных выпусков ВДО рассматривали доходность инвестиций с момента последнего повышения ставки в декабре 2023 года. Сейчас то же самое сделаем с ОФЗ-ПД — длинными и короткими.

ОФЗ находятся в нисходящем тренде с мая 2020 года. С тех пор даже с учётом купонов потенциальный инвестор в индекс RGBI ничего не заработал (повторим это тезис снова). После очередного падения возникает вопрос: сколько ещё это будет продолжаться (падать же больше некуда)? Но тренд пока неуклонен. И после декабря 2023 года (с высокой долей вероятности последнего повышения ставки) ОФЗ продолжают падать. А результаты потенциальных инвесторов снова не впечатляют.

На цифрах наиболее короткие ОФЗ за последние 5 месяцев с учётом купонов принесли 2-3.5% накопленным итогом, некоторые среднесрочные бумаги — около нуля (снижение тела компенсировал купон). А с длинными ОФЗ все совсем печально: убыток накопленным итогом колеблется от минимального по среднесрочным бумагам до 4-5% по самым длинным.

Авто-репост. Читать в блоге >>>

Bio, я лично понял, что нужно бежать из акций

Дмитрий, ваш публичный портфель ВДО реальный?

В него вы убежали из акций? Рынок облигаций. Доходность ОФЗ уже 14% — где предел

Рынок облигаций. Доходность ОФЗ уже 14% — где пределРынок облигаций привлекает всё больше инвесторов, которые нацелены на стабильную доходность и хотят зафиксировать высокие ставки. Рассказываем про ключевые события прошедшей недели и интересные выпуски облигаций.

Доходности ОФЗ продолжают расти

Индекс RGBI стабилизировался на прошлой неделе, но это был эффект пониженной торговой активности из-за майских праздников. С понедельника распродажи продолжились, их стимулировало резюме обсуждения ключевой ставки, опубликованное Центробанком.

Ключевой посыл регулятора: вариант повышения ключевой ставки до 17% остаётся «на столе». Дезинфляционные процессы развиваются, но слишком медленно, и пока нет уверенности в их устойчивости.

Риски того, что пик по ключевой ставке ещё не пройден, толкают доходности ОФЗ вверх, а цены — вниз. По итогам торгов 14 апреля доходности по всей длине кривой ОФЗ превысили 14%. Наибольшую доходность по длинным бумагам, как и прежде, можно получить в выпусках 26243 (14,19%) и 26240 (14,17%).

Авто-репост. Читать в блоге >>>

несколько тезисов об облигациях в свете истории валютного рынка… Если вы посадите двух людей одного математика с теорией вероятности и второго сильнейшего экономиста-вам оба скажут что… просто для примера СБЕР чисто статестически по дивам не сможет обогнать на 20 летНем отрезке ОФЗ.

Максим Лебедев, по дивам то да, но вот в чем фишка: кроме дивов растет и капитализация СБЕРа, соответственно и цена акций. В ближайшие лет 10-15 СБЕР конечно иксовать уже не сможет в силу высокой базы (за исключением ситуации, когда ВВП РФ будет делать иксы), но как минимум инфляцию скомпенсирует, это к бабке не ходи. А вот дивы будут вишенкой поверху. Идея в длинных ОФЗ имеет место быть, но уж больно она длинная и скучная, на 5-10% от депо зайти можно. Мне по возрасту подходит — зашел на всю котлету и как раз дюрацию 238го выпуска уже на пенсии ожидать.

Аукцион Минфина по размещению ОФЗ-ПД 26226 признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

Аукцион Минфина по размещению ОФЗ-ПД 26226 признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

Министерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с постоянным купонным доходом выпуска № 26226RMFS 15 мая 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

minfin.gov.ru/ru/document?id_4=307155-o_rezultatakh_razmeshcheniya_ofz-pd_vypuska__26226rmfs_na_auktsione_15_maya_2024_goda

Авто-репост. Читать в блоге >>>

несколько тезисов об облигациях в свете истории валютного рынка-вы знаете у моего приятеля горе, да да самое настоящее он купил доллары по 56 а было 54… он до того переживает, что появились признаки импотенции. еще один родственник взял-ну тогда когда все хоронили доллар вообще по 57-это уже трагедия, я так считаю.

несколько тезисов об облигациях в свете истории валютного рынка-вы знаете у моего приятеля горе, да да самое настоящее он купил доллары по 56 а было 54… он до того переживает, что появились признаки импотенции. еще один родственник взял-ну тогда когда все хоронили доллар вообще по 57-это уже трагедия, я так считаю.

Правда сейчас курс 91 но ведь это ерунда правда ?

По поводу продажи банками ОФЗ-где дно мы не знаем, но… искать какой либо рациональности не стоит.Вы знаете что в разгар валютной паники один банк продавал фунты стерлингов по 50.и не просто продавал а пред правления выходил лично, благодарил, целовал в уста, долго тряс руку заглядываяв глаза, и махал на прощание давясь слезами счастья снятыми штанами.

Ему казалось он совершает сделку века-ибо«завтра валюту отменят»...

в конце любого тренда начинаются танцы козлопасов, вливаясь в общий хор они выискивают в газетных колонках любую новость подходящую для усиления паники. НЕУРОЖАЙ, непротертые линзы Набиуллиной-им везде мерящатся знаки скоро обвала и обнуления.

Один кричит скоро доллар будет 30-ибо он поехал на работу на 30 маршрутке, другой говорит нет-мой тролейбусный билет заканчивался на 18, третьего дня-значит идем на 18

с рынком ОФЗ ровно тоже самое, сейчас Самый разгар паники-ПИК, все лихорадочно выискивают и стряпают новости не только объясняющие текущий тренд, но и делая смелые прогнозы...

Между тем-налицо иррациональность доходностей, где--накладываю кальку вот этих самых всепропало прогнозов-рынок должен иметь короткие дохи в 17,8 и выше, но нет… там нет даже 15… стоит стена иквидности которая странным образом готова давать под 15.

Что касается длинных выпусков-на длинной дистанции.вполне вероятно что это макулатура и оберточная бумага, но

если брать среднесрок-на таком тренде просто неминуемо возникнет отрезок где инфляция резко замедлится, и это при текущей гарантированной дохе выше 14 на 20 лет просто статистически говорит о 100 процентной вероятности.подчеркиваю 100 процентной выигрыша

Речь идет о неком будущем отрезке, который чисто статистически гарантирует прибыль.это как с долларом по 50-вам какая хер разница почем вы его брали по 50 или 54-сейчас 90, вся прибыль, подчеркиваю не жалкие рубль или 50 коп-а большая прибыль от всего движения у вас в кармане.

Гарантированная доходность более 14 проц на 20 лет делает БЕССМЫСЛЕННЫМ любые вложения в лЫбые акции, подчеркну что речь идет не о конкретном тикере а об усредненном значении.Пусть это будет индекс

Если вы посадите двух людей одного математика с теорией вероятности и второго сильнейшего экономиста-вам оба скажут что… просто для примера СБЕР чисто статестически по дивам не сможет обогнать на 20 летНем отрезке ОФЗ.

Рынок акций в данный момент супер иррационален.причем наверное это точка где он иррационален максимальным образом-так что как и история с долларом по 50 текущее положение дел длго не п Минфин размещает новые ОФЗ 26245, 26246, 26247, 26248. Старые ОФЗ летят на дно

Минфин размещает новые ОФЗ 26245, 26246, 26247, 26248. Старые ОФЗ летят на дноНесколько недель назад я говорил о том, что отскок от дна длинных ОФЗ — это по моему мнению всего лишь небольшая передышка, и что я временно прекращаю набирать позиции по дальним бумагам. Собственно так и произошло, и в мае мы сначала вернулись к мартовским минимумам, а теперь продолжаем спускаться глубже. И конца этому, честно говоря, пока не видно.

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

📉Индекс гособлигаций RGBI вчера укатали ещё почти на 1%. До пресловутых 110 пунктов — которые я давно определил для себя как «донное дно» и «критический уровень» — осталось совсем чуть-чуть. Вполне вероятно, что на этой неделе мы проколем эту психологическую отметку вниз. А там уже и до казавшихся недавно абсолютно нереальными 100 п. в теории дорога открыта...

По индексу RGBI мы достигли дна марта 2022 — но тогда была паника, и агрессивно откупать дальний конец было хорошей идеей. Сейчас паники нет — просто рынок с каждым месяцем всё яснее осознаёт, что ставки будут высокими гораздо дольше, чем изначально закладывалось в ожиданиях.

Авто-репост. Читать в блоге >>> Падение ОФЗ продолжается 14.05.2024

Падение ОФЗ продолжается 14.05.2024Падение ОФЗ продолжается

В последние дни на рынке была слабовыраженная нисходящая тенденция, которая резко ускорилась вчера и сегодня — очередной «красный» день календаря для государственного долга. Вся кривая на текущий момент ушла выше 13.98% — 14% все ближе. Отдельные выпуски (26240, 26243) торгуются выше 14.10%. Длинные выпуски теряют 1-2% с начала недели.

Что произошло?

Для начала Минфин объявил о регистрации новых выпусков длинных ОФЗ, что не оправдало некоторые надежды рынка по поводу возможного размещения флоутеров. Давление на длинный конец кривой увеличится.

Позже ЦБ опубликовал резюме последнего заседания по ключевой ставке, в котором подтвердилась жёсткая риторика ЦБ насчёт перспектив ДКП. По словам регулятора, вероятность альтернативного сценария (повышения ставки до 17%) значима. О снижении речи пока не идёт.

Нейтральная ставка может быть значимо выше предыдущей оценки ЦБ в 6–7%.Минфин опубликовал предварительную оценку исполнения федерального бюджета в январе-апреле.

Авто-репост. Читать в блоге >>> Как народ обманули и "заперли" в ОФЗ

Как народ обманули и "заперли" в ОФЗ

Частая ошибка новичков — смотреть на левую сторону графика и ждать что цена скоро туда вернется. Чтобы это работало надо понимать специфику падения — так можно только в акциях если падение цены произошло не на кардинальных проблемах у компании, а например повысили ГО и отвезли на стопы спекулянтов, тогда возможно...

Но, если в стране и мире все кардинально поменялось на годы, то надеяться что быстро все станет как раньше не приходится. Я честно предупреждал еще полгода назад: что не время брать ОФЗ. Что, ставку начнут снижать не ранее 2-й половины года, а скорее даже осени. Да и то не много… Потому что: у нас военные расходы, будут продолжать печатать деньги, будут держать высокую ставку. Будут сдерживать курс ограничивая импорт… А кроме того за океаном печатать стали прям как у нас много. Поэтому нас спасет: Золото, Акции сырьевиков(возможна волатильность), Биткоин(возможна волатильность).

Мое мнение: Частные компании могут обложить налогами, есть опасность национализаций. Поэтому предпочтительнее государственные.

Авто-репост. Читать в блоге >>> "жаркий" май!

"жаркий" май!

пришел май и все продай?

… это может быть актуально для большинства долгосрочных инвестиций, таких как длинные офз

пояснения здесь великих ненадо, высокую ставку цб оставят на второе полугодие.

увеличат % фискально на ваши белые доходы, предложение поднять подоходный до 15% с доходов в 1млн г.

дефицит бюджета зальют свеженапечатанными ₽, ну и тихо без большой помпы стата выдала инфляция превысила г. г.8%..

ну мы конечно понимаем важно не как есть в натуре

а кто считает.

у меня с начала года траты выросли в среднем на 20-30%.

теперь об хорошем, наш зелёный хорошо отчитался за апрель:

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций